Сторінка

5

Сутність стратегії кредитного ризику полягає, зокрема, в тому, що кожного разу, коли банк прагне придбати прибутковий актив (у вигляді позички), він бере на себе ризик того, що позичальник може виявитися неплатоспроможним, тобто не зможе (чи не схоче) своєчасно погасити основну суму боргу й відсотки, та при цьому банку не вдасться скористатися забезпеченням позики.

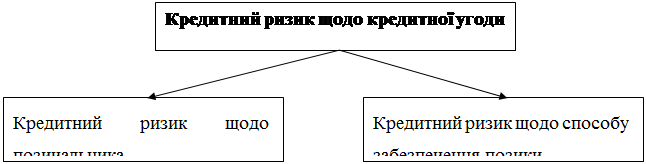

Оперуючи поняттям кредитного ризику, слід розрізняти такі терміни: кредитний ризик щодо позичальника, кредитний ризик щодо способу забезпечення позики, кредитний ризик щодо кредитної угоди, як показано на рис. 1.3.

Рис. 1.3. Суперпозиція кредитних ризиків.

Кредитний ризик щодо позичальника - це об'єктивно-суб'єктивна економічна категорія, яка пов'язана з подоланням невизначеності та конфліктності в ситуації вибору й відображає міру (ступінь) того, що позичальник може не виконати своїх зобов'язань перед банком щодо повернення боргу згідно з умовами кредитного договору з урахуванням впливу керованих і некерованих чинників, прямих і зворотних зв'язків.

Кредитний ризик щодо кредитної угоди - об'єктивно-суб'єктивна економічна категорія, яка пов'язана з подоланням невизначеності та конфліктності в ситуації неминучого вибору й відображає міру (ступінь) того, що позичальник може не виконати своїх зобов'язань перед банком щодо повернення боргу згідно з умовами кредитного договору, і при цьому банку не вдається своєчасно і в повному обсязі скористатися забезпеченням позики для покриття можливих втрат від неї.

Таким чином, можна зробити висновок, що кредитний ризик щодо кредитної угоди - це добуток (одночасна поява) кредитного ризику щодо позичальника та кредитного ризику щодо способу забезпечення позики. А звідси випливає, кредитний ризик щодо кредитної угоди завжди буде меншим від кредитного ризику щодо позичальника або дорівнюватиме йому в разі відсутності забезпечення позики. Ця обставина є дуже важливою при прийнятті практичних кредитних рішень (вирішення питання про надання позики, створення страхового резерву, встановлення адекватної ставки відсотка за позичкою). Підставою для прийняття подібних рішень має бути величина кредитного ризику щодо кредитної угоди. На практиці ж дуже часто такі рішення, приймаються з урахуванням лише кредитного ризику щодо позичальника, що призводить до їх неадекватності [51, с.158].

До основних найбільш поширених методів мінімізації кредитного ризику віднесемо:

а) диверсифікацію капіталу;

б) оцінку юридичної і фінансової кредитоспроможності позичальника;

в) регулювання обсягів кредитних вкладів;

г) використання ефективних форм забезпечення повноти і своєчасності повернення позички;

д) створення комерційними банками резервів для відшкодування втрат від кредитної діяльності тощо [ 17, с.56].

Методи мінімізації кредитного ризику тісно пов'язані з дотриманням основних принципів кредитування, що були розглянуті в попередньому підрозділі.

До елементів кредитної політики відносяться ціль та задачі кредитної політики; вибір напрямку кредитування; технологія здійснення кредитних операцій; контроль в процесі кредитування.

Ціль кредитної політики відображає кінцевий результат діяльності банку, витікає з його призначення - задовольняти потреби клієнтів в отриманні додаткових грошових засобів. Ці засоби, що отримані на основі повернення, забезпечуються життєдіяльність організацій, юридичних осіб, створюють умови для безперервності виробничого процесу.

Задачі кредитної політики мають більш приватний характер: вони можуть бути пов'язані з покращенням складу банківських кредитів, необхідністю прискорення обертаємості, підвищення питомої ваги забезпечених позик і т.д.

Вибір напрямку кредитування витікає з цілі кредитної політики, забезпечує її виконання. Цей елемент є частиною стратегії банку. Банки можуть концентрувати свої зусилля на кредитному обслуговуванні організацій певних галузей народного господарства, спеціалізуватись на кредитуванні, головним чином, юридичних осіб.

Також важливим елементом кредитної політики є контроль в процесі кредитування, що здійснюється банком.

Кожен з перерахованих елементів тісно пов'язаний з іншими. Порушення одного з них призводить до ускладнень або до збитків від кредитної діяльності. Банк, наприклад, не може ставити за ціль кредитування, не здійснюючи спостереження, контроль, перевірку того, як вона реалізується. Позика може бути гарно оформлена, однак якщо ціль або напрямок кредитування вибрані невірно, то це негативно відобразиться на ефективності кредитної операції. [25, с.63]

Банк, як самостійна кредитна установа, здійснює свою кредитну політику з врахуванням певних факторів. Фактори, що впливають на кредитну політику, умовно можна поділити на зовнішні та внутрішні.

До зовнішніх факторів відносяться: політичні та економічні умови; рівень розвитку банківського законодавства; стан міжбанківської конкуренції; ступінь розвитку банківської інфраструктури та інше.

До внутрішніх факторів, що мають вплив на кредитну політику, відносяться: ресурсна база банку та її структура; ліквідність кредитної установи; спеціалізація банку; наявність спеціально навченого персоналу.

Способи і методи реалізації кредитної політики формалізуються у відповідних внутрішньобанківських документах, основними серед яких є: стандарти кредитування та кредитні інструкції.

Стандарти кредитування містять зразки документів, з якими працюють кредитні менеджери та виконавці, перелік дій працівників банку, відповідальних за здійснення процесу банківського кредитування.

Кредитна інструкція, - це опис послідовних дій з реалізації конкретної

кредитної процедури. Інструкція, що відповідає конкретній кредитній

процедурі, виглядає як опис послідовності взаємопов'язаних кроків із визначенням відповідальних виконавців та їх повноважень.

Особливості кредитного процесу в кожному банку значною мірою залежать від таких чинників, як його масштаби., організаційна структура, кваліфікація персоналу, величина кредитного портфеля, вид позички, склад клієнтури тощо. [25, с.74]

Технологія кредитування - це сукупність конкретних методів і прийомів, що використовуються в процесі здійснення кредитних операцій. Використання на практиці ефективних способів впливу на хід процесу кредитування невіддільне від проведення наукових досліджень у цій сфері, вивчення та узагальнення практичного досвіду банківської діяльності. [53, с.110].

Порядок кредитування, закріплений у банківських кредитних інструкціях, визначає конкретні етапи процесу банківського кредитування і забезпечує його здійснення відповідно до вимог кредитної політики банку.