Сторінка

3

Великі страхові компанії, вкладаючи резерви в облігації, мають можливість використовувати специфічні стратегії (зарубіжні кредити в валюті тощо), недоступні дрібному й середньому інвесторові. Тому основні капіталовкладення в облігації здійснюють насамперед великі страхові компанії, оскільки дрібним інвесторам досить важко одержати реальний прибуток на ринку корпоративних облігацій. До того ж, великі інвестори мають можливість точніше проаналізувати фінансовий стан емітента й передбачити перспективи змін курсу його облігацій, ніж непрофесійні учасники ринку.

На думку О. Ромащенка, інвестування страховими компаніями вільних коштів в корпоративні облігації ускладнюється нестабільністю фінансового ринку [4]. Фінансова стабільність страхової компанії, що інвестує кошти в корпоративні облігації, буде тим вищою, чим вищою буде ймовірність, що сформований страховою організацією фонд буде достатнім для повного відшкодування збитків страхувальників [6].

Економічний розвиток страхової компанії та її інвестиційна активність є взаємопов'язаними процесами. Під час інвестування коштів в цінні папери важливим є питання визначення їхнього курсу та стабільність прибутковості, особливо при страхуванні життя. Дохідність таких паперів повинна перевищувати технічний процент, гарантовано сплачуваний клієнтам.

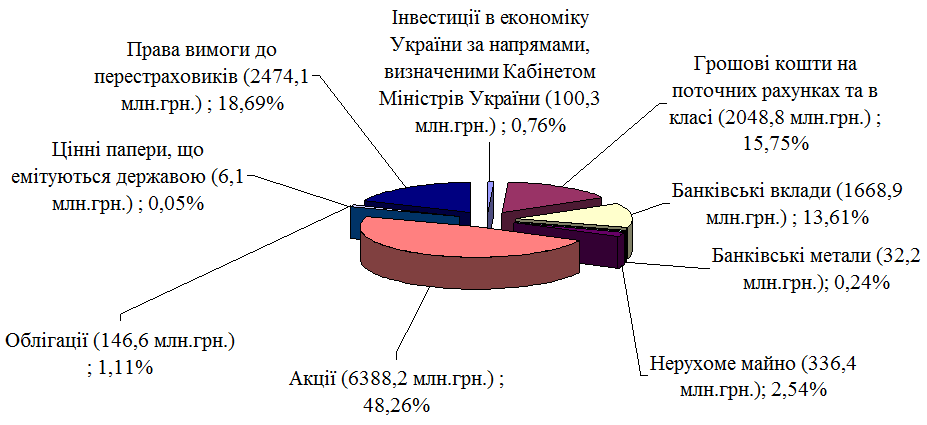

В цілому ж можна дійти висновку, що в Україні страхові компанії поки що не стали активним інституційним інвестором на ринку корпоративних облігацій. Зокрема, станом на 31. 06. 2005 р. в структурі наявних активів страховиків (рис. 1) обсяг інвестицій в облігації незначний – 1,11%.

Рис. 1. Структура наявних актів страховиків, визначених статтею 31 Закону України “Про страхування”, станом на 31.06.2005 [7]

За даними Державної комісії регулювання ринків фінансових послуг та Ліги страхових компаній України в 2004 р. обсяг облігацій в активах українських страхових компаній становив 111,9 млн. грн., на кінець 1 кварталу 2005 р. він становив 127,4 млн. грн., а на кінець 2 кварталу він досяг 146,6 млн. грн. За перше півріччя 2005 р. облігації займають в активах компаній, що страхують життя 3,32 % (27,48 млн. грн.), а в активах компаній, що страхують від збитків – 0,96% (119,18 млн. грн.). Загальний обсяг активів в облігаціях за перше півріччя 2005 р. становить 1,11% від загального обсягу резервів страхових компаній (146,6 млн. грн.).

У більшості країн основну частину активів інституційних інвесторів вкладено в інструменти з фіксованим відсотком, проте структура інвестицій різних категорій інституційних інвесторів суттєво відрізняється у різних країнах [8].

Як зауважує Ф. Фабоццці, світова практика свідчить, що оскільки інвестиції в акції пов'язані з великими ризиками, страхові компанії вкладають капітал переважно в конвертовані облігації [9]. Страхові ж компанії в Україні, на відміну від світових тенденцій, охоче інвестують свої резерви в цінні папери з більш високим ризиком, зокрема в акції (6388,2 млн. грн., або 48,26%).

В активах страхових компаній за 1 півріччя 2005 р. перебуває лише близько 1,8% загального обсягу корпоративних облігацій на суму 146622,4 тис. грн. при загальному обсязі корпоративних і дисконтних облігацій, що перебувають в обігу – 8132671,28 тис. грн. (за винятком цільових облігацій, в які страхові компаній не інвестують свої активи). В Росії цей показник досягає 11%, в Німеччині – більше 40% [10]. Це дозволяє дійти висновку, що українські страхові компанії не є активними інвесторами на ринку корпоративних облігацій з причини низького рівня розвитку українського ринку облігацій в цілому, поширеність непублічних емісій та цільових облігацій, внаслідок чого страхові компанії недостатньо інвестують кошти в корпоративні облігації.

Частка акцій у структурі активів українських страхових компаній становила: 33,0% в 2002 р., 34,2 %– в 2003, 41,5% – в 2004, 48.26% – за перше півріччя 2005 р. Причина інтересу українських страхових компаній до акцій, так само як відсутність інтересу до державних цінних паперів пов'язана з низькою прибутковістю державних цінних паперів – прибутковість облігацій внутрішньої державної позики, що були розміщені 26.07.2005 р., становила 7,5% [11]).

Порівняно з загальним обсягом емісії акцій у 2002 р. частка акцій в активах страхових компаній становила 1,66% у загальному обсязі випусків (81,23 млрд. грн.); у 2004 р. частка акцій в активах страхових компаній становила 5,7% від загального обсягу випусків (127,59 млрд. грн.). Це пояснюється постійним зростанням прибутковості акцій: індекс ПФТС за період з 2002 по 2005 р. виріс більше ніж у 6 разів [12].

Згідно п. 8.2. розпорядження Державної комісії регулювання ринків фінансових послуг «Про затвердження Правил формування, обліку та розміщення страхових резервів за видами страхування, іншими, ніж страхування життя» №2875 від 26.11.2004 р., встановлено такі обмеження на обсяг акцій в активах страхових компаній:

– акції й облігації українських та іноземних емітентів, якими торгують на фондовій біржі й електронних торговельних системах, що пройшли процедуру лістингу – не більше 30%;

– акції й облігації українських емітентів, що здійснюють діяльність менше 5 років – не більше 10%.

Отже, аналіз сучасного стану, тенденцій і проблем розвитку вітчизняного страхового ринку свідчить про певні здобутки та численні недоліки, притаманні функціонуванню як окремих страхових компаній, так і всієї системи страхування.

В Україні страхові компанії поки що не сталиактивним інституційним інвестором на фінансовому ринку. Вітчизняні страхові компанії не є активними інвесторами на ринку корпоративних облігацій з причини низького рівня розвитку українського ринку облігацій в цілому, поширеності непублічних емісій та цільових облігацій. На відміну від світових тенденцій, коли страхові компанії вкладають капітал переважно в конвертовані облігації [9], вітчизняні страхові компанії охоче інвестують свої резерви в цінні папери з більш високим ризиком, зокрема в акції. Оскільки інвестиційний потенціал страхових компаній значний, а страхова галузь розвивається динамічно, подальше зростання обсягу інвестування активів страхових компаній в акції могло б сприяти загальній активізації розвитку українського фондового ринку та забезпечити інвестиційну безпеку держави. Але в цілому, незважаючи на перспективність інвестиційної діяльності українських страхових компаній на ринку акцій, обсяг таких інвестицій поки що залишається відносно невеликим.