Сторінка

4

* Міжнародна Валютна Фундація не ураховує суму лізингових операцій в підрахунку національної заборгованості, тобто існує можливість перевищити ліміти кредитної заборгованості, встановлюваної Фундацією по окремих країнах .

Але лізинговим операціям властиві і недоліки:

* орендар не виграє на підвищенні залишкової вартості устаткування (зокрема через інфляцію);

* якщо це фінансовий лізинг, а науково-технічний прогрес робить виріб застарілим, проте орендні платежі не припиняються до кінця контракту;

* складність організації;

* вартість лізингу більше позики, але не можна забувати, що ризик застарілого устаткування лягає на орендодавця, а тому він бере велику комісію для компенсації.

Якщо підприємець має вибір - або купити устаткування за допомогою позики, або узяти його в лізинг, - те йому необхідно порівняти витрати за кожним способом кредитування. В таких випадках неминуче виникає питання про принцип, виходячи з якого проводиться це порівняння, оскільки платежі однакових розмірів, але розрізняються в часі, зовсім не однозначні. Таким принципом стає фінансова еквівалентність платежів. Еквівалентними вважають такі платежі, які, будучи приведеними до одного і того ж моменту часу, рівні. Процес приведення називають дисконтуванням, а отриману суму чистою поточною вартістю.

В світовій практиці при визначенні чистої поточної вартості платежів використовується наступна форма дисконтування:

ТС = БС * Кt

де ТС - поточна вартість;

БС - майбутня вартість;

Кt - коефіцієнт дисконтування;

| |||

| |||

де Е - норматив приведення до часу (відсоток дисконтування);

t - номер року розрахункового періоду.

Щоб порівняти два варіанти фінансування, треба в кожному підрахувати чисту поточну вартість і врахувати при цьому:

* податкові пільги в кожному випадку;

* якщо об'єкт не є власністю, то не можна використовувати амортизаційні пільги;

* якщо об'єкт купує, то фірма повинна оплачувати витрати по техобслуговуванню (в багато яких країнах ці витрати віднімаються з оподаткованого прибутку), а якщо об'єкт лізингується, то це залежить від конкретної угоди;

* оскільки об'єкт не належить орендарю, то він втрачає право на залишкову вартість .

Розглянемо приклад. Хай одній з компаній США потрібне устаткування вартістю 100 000 долл. Воно буде використовуватися 5 років. Після цього залишкова вартість буде рівна приблизно 15000 долл. Виробник пропонує комісію за техобслуговування у розмірі 5000 долл. в рік. Компанія США відноситься до 40%-ний категорії платника податків. Якщо фінансовий директор купить устаткування, то банк позичить корпорації 85000 долл. на умовах 15% (річний платіж протягом 5 років). Орендодавець бере на себе техобслуговування.

Для порівняльного аналізу (додаток №3) необхідно скласти два графіки:

- графік платежів по позиці (щоб відняти суму процентного оподаткованого прибутку);

- графік амортизаційних відрахувань (щоб відняти їх з оподаткованого прибутку).

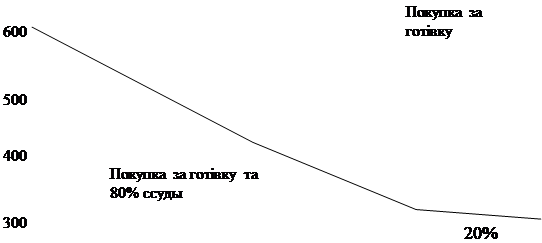

В даному прикладі лізинг набагато вигідніше, ніж позика:

73947 - 60677 = 13270.

Розрахунок, а отже, і ухвалене рішення залежать значною мірою від того, який відсоток дисконтування вибере фінансовий директор. Взагалі фінансові директори прагнуть пов'язати відсоток дисконтування з рівнем ризиком і руху готівки. У всіх практичних випадках при виборі “лізинг або покупка” ризик приблизно однаковий. Це пояснюється тим, що весь рух грошової готівки заснований на договорах. Наприклад, платня за технічне обслуговування здійснюється на основі договору з виробником, платня по позиці - на основі договору з банком. Процентний і амортизаційний податкові щити існують, поки є прибуток для “захисту”. Платежі по лізингу базуються на основі договору з орендодавцем. Оскільки всі ці потоки готівки засновані на договорах, то розумно розглядати їх настільки ризикованими, наскільки банк ураховує ризик неплатежу по корпораціях. Єдиний потік готівки, який може відрізнятися по ризику, - це ліквідаційна вартість. Та ж післяоподаткована процентна ставка була використана тому, що фінансовий директор розглядав залишкову вартість (при виборі покупки) по лізингу як оцінку ліквідаційної вартості. Тривалий час при рішенні задачі “лізинг або покупка” використовувався інший відсоток дисконтування, наприклад норма витрат на капітал (норма, яка звичайно застосовується для оцінки планованих капіталовкладень), що використовується, при дисконтуванні ліквідаційної вартості устаткування. В даний час проте звичайно застосовується один і той же відсоток дисконтування для всіх грошових потоків.

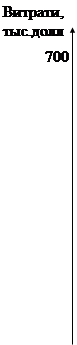

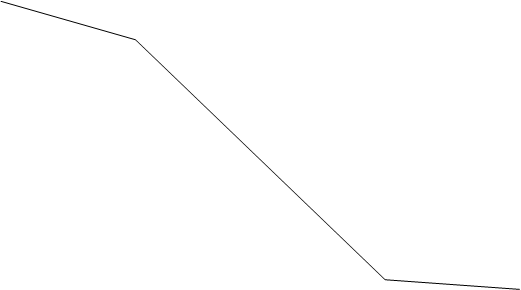

Щоб прослідити залежність рівня витрат від вибору відсотка дисконтування, розглянемо графік (Рис 1)

|

|

| |||

| |||