Сторінка

2

Крім цього, окремо велась «Алфавітна книга», яка була обліковим реєстром для громадян, що отримували доходи не за місцем основної роботи. Дані в книгу вносилися на підставі довідок, що надходили від підприємств, організацій та фізичних осіб — суб'єктів підприємницької діяльності, про виплачені громадянам доходи й утримані суми податку на доходи.

Таким чином, облік охоплював лише певні категорії платників.

З 1 січня 1996 р. створено «Державний реєстр фізичних осіб — платників податків та інших обов'язкових платежів», який передбачає облік усіх громадян-платників незалежно від джерела їх доходу. Тобто поряд з громадянами, що отримують доходи не за місцем основної роботи та від підприємницької діяльності, до Державного реєстру вносяться також дані про громадян, що отримують доходи лише за місцем основної роботи.

Створення Державного реєстру обумовило певні зміни в організації роботи податкових органів з обліку фізичних осіб. Насамперед це стосується порядку роботи податкових інспекцій з підприємствами, організаціями та фізичними особами — суб'єктами підприємницької діяльності1. Якщо раніше взаємодія між ними обмежувалась лише отриманням та реєстрацією довідок про виплачені громадянам доходи й утримані суми податку (стосовно громадян, які отримували доходи не за місцем основної роботи), то тепер комплекс робіт значно збільшився.

Податкові органи зобов'язані забезпечувати підприємства, організації, фізичних осіб — суб'єктів підприємницької діяльності бланками облікових карток і відомостей до Державного реєстру; отримувати від них відомості та облікові картки на фізичних осіб, що прийняті на роботу і не мають ідентифікаційного номера платників податків за місцем їх проживання, для внесення інформації в Державний реєстр; перевіряти документи, що надходять від підприємств, і в разі виявлення порушень викликати громадян для повторного заповнення облікової картки; здійснювати комп'ютерне опрацювання інформації, передавати, після присвоєння ідентифікаційного номера, документи фізичної особи в архів. Усі факти надходження документів від підприємств та видачі карток фізичним особам мають фіксуватися у відповідних журналах у податковій інспекції.

Майже за аналогічною схемою організована робота податкових органів з фізичними особами. Тільки спочатку громадяни зобов'язані з'явитися у податкову інспекцію, отримати і заповнити облікову картку за формою №1ДР. Надалі дії податкової інспекції такі ж самі, як і в роботі з підприємствами та організаціями, починаючи з перевірки заповнених облікових карток і закінчуючи видачею громадянам карток фізичної особи з ідентифікаційними номерами та переданням облікових карток цих громадян до архіву.

Є деякі особливості взяття на податковий облік фізичних осіб — суб'єктів підприємницької діяльності. Для цього фізична особа-підприємець у 5-денний термін після одержання свідоцтва про державну реєстрацію повинна з'явитись до податкового органу за місцем проживання і подати такі документи:

—заяву;

— копію свідоцтва про державну реєстрацію;

— документ, що посвідчує особу (паспорт).

Працівники податкового органу перевіряють подані документи і за відсутності зауважень вносять платника до Реєстру фізичних осіб. Платникові видається довідка про взяття на облік.

Крім того, облік фізичних осіб — суб'єктів підприємницької діяльності ведеться у журналі обліку платників податків і зборів фізичних осіб.

Усі операції з обліку фізичних осіб комп'ютеризовані і виконуються за допомогою спеціального програмного забезпечення.

Створення Державного реєстру фізичних осіб допоможе підвищити ефективність податкового контролю, оскільки тепер облік охоплюватиме всі категорії громадян, що отримують доходи і сплачують податки. Передусім це стосується громадян, які прагнуть мати кілька трудових книжок. За системи обліку, що існувала раніше, на таких громадян у податкову інспекцію не надходили відомості про одержані доходи й утримані суми податку і вони не були зобов'язані подавати декларацію наприкінці року, оскільки вважалося, що доходи отримуються ними за основним місцем роботи. Це давало змогу приховувати доходи й ухилятися від сплати податку.

Відтепер якщо громадянин матиме кілька трудових книжок, то з кожного місця роботи надійдуть у податкову інспекцію довідки про одержані ним доходи й утримані суми податку. У такий спосіб буде виявлено, що громадянин порушив закон і має нести передбачену чинним законодавством відповідальність. Однак створення Державного реєстру не забезпечує максимальної повноти обліку фізичних осіб, які ведуть підприємницьку діяльність, оскільки для цього потрібні надійні джерела інформації, а їх, як і раніше, бракує.

Другою складовою податкового контролю є перевірка правильності обчислення податків і податкових платежів.Вона здійснюється в два етапи:

I етап — попередня перевірка (під час прийняття податкової звітності);

II етап — документальна перевірка.

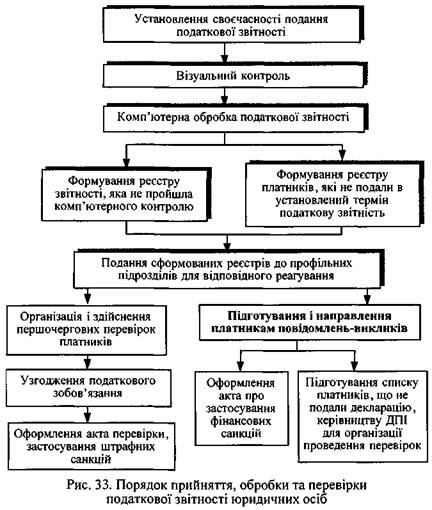

Платники податків зобов'язані у встановлений термін подавати до податкових органів декларації, розрахунки та інші документи, пов'язані з нарахуванням та сплатою податків до бюджету. З одного боку, податкова звітність має прийматися податковим органом без попередньої перевірки зазначених у ній показників. Разом з цим податківці зобов'язані виявляти методологічні та арифметичні помилки у поданих деклараціях. А це можна зробити лише під час здійснення перевірки. Порядок прийняття, обробки і перевірки податкової звітності юридичних осіб відображено на рис. 33. Розглянемо кожний блок даної схеми окремо.

Приймаючи звітність, працівник податкового органу повинен упевнитись, що вона подана в установлений законом термін, зареєструвати її у комп'ютерній мережі або у реєстраційних журналах у розрізі форм звітності і платників, поставити на прийнятих деклараціях дату приймання і реєстраційний номер.

Візуальний контроль передбачає перевірку на предмет заповнення всіх реквізитів податкової звітності, а саме: адреси і назви підприємства, ідентифікаційного номера, коду території, форми власності, підпорядкування, галузі, виду економічної діяльності. Крім того, встановлюється наявність підписів посадових осіб, печаток, одиниць виміру, ознак податкового періоду.

Потім суми нарахованих платником платежів вносяться у базу даних. Комп'ютерна обробка введених даних відбувається щоденно і завершується у триденний термін після закінчення строків прийняття звітності. За результатами комп'ютерного математичного контролю формуються два реєстри. До першого реєстру вноситься звітність, в якій виявлено розбіжності. Цей реєстр передається до галузевих відділів податкового органу для організації і проведення перевірок з метою виявлення арифметичних і методологічних помилок у поданій звітності. За результатами перевірки складається акт, в якому указується донарахована або зменшена в результаті перевірки сума податкового зобов'язання, а також суть порушення із зазначенням відповідної норми законодавства. Уточнена в результаті перевірки сума податкового зобов'язання має бути узгоджена з платником. Якщо посадові особи підприємств не з'являються для узгодження акта, то їм направляється лист-виклик. Після процедури узгодження податкового зобов'язання застосовуються фінансові санкції. Перевірені декларації повторній перевірці не підлягають. Винятком є лише випадки, коли перевірки здійснюються за письмовими розпорядженнями вищих ланок податкових органів.

Інші реферати на тему «Фінанси»:

Аналіз формування надходження доходів та видатків зведеного бюджету

Роль бюджетного планування в забезпеченні збалансованості державного бюджету

Фінансове планування на підприємствах

Порядок складання, розгляду проектів та затвердження державного і місцевих бюджетів

Дефіцит державного бюджету, економічна характеристика та шляхи скорочення