Сторінка

2

Ефективне фінансове управління полягає в постійній підтримці циркуляції грошових потоків відповідно до прийнятних для певного підприємства параметрів. Управління грошовими потоками — це завжди балансування між ризиками. З одного боку, маючи значну суму коштів на розрахунковому рахунку, підприємство може вчасно розраховуватися, а менеджмент почувається впевненіше. З іншого боку, така ситуація має й вади: коштам загрожує інфляція, не виключена можливість блокування розрахункового рахунка або навіть банкрутства банку, де цей рахунок розміщений. Але найголовніше — надлишкові кошти не "працюють" на збільшення доходів підприємства.

Мета аналізу оперативних фінансових планів: а) мати уяву про загальну потребу в грошах; б) передбачити періоди, коли може виникнути нестача або надлишок коштів відносно заздалегідь встановленого підприємством мінімально та максимально припустимого сальдо; в) обґрунтовано та своєчасно приймати рішення щодо залучення додаткових коштів; г) приймати рішення щодо раціонального використання тимчасово вільних коштів.

Вибір періоду планування. Зазвичай обирають квартал, місяць. На підприємствах, де часто змінюються в часі грошові потоки, можливі й коротші періоди планування (заклади торгівлі, послуг, ресторани, автозаправки).

Збирання необхідної внутрішньої та зовнішньої інформації, створення інформаційних масивів (дані про реалізацію продукції та закупівлю матеріалів, сировини тощо; дані про дебіторську та кредиторську заборгованість, у тому числі прострочену; дані про запаси сировини, комплектуючих, про незавершене виробництво, про вироблену продукцію та про запаси готової продукції; дані про бартерні операції).

Джерела надходження коштів у плановому періоді: а) виручка від реалізації продукції, робіт, послуг; б) виручка від реалізації необоротних і оборотних активів; в) погашення дебіторської заборгованості; г) отримані кредити (довгострокові, короткострокові під розрахункові документи, під товарно-матеріальні цінності тощо); д) інші надходження коштів (позики, фінансова допомога тощо).

Напрямки витрачання коштів у плановому періоді: а) поточна оплата постачальникам за сировину, матеріали, покупні вироби та напівфабрикати, за послуги сторонніх підприємств (наприклад, субпідрядників, баз механізації, комерційних банків тощо), за роботу науково-дослідних установ, сплата комунальних платежів тощо; б) погашення кредиторської заборгованості (з одного боку, при регулярній затримці платежів потерпає репутація підприємства, з іншого боку, прострочена кредиторська заборгованість є додатковим джерелом коштів підприємства); в) заробітна плата з нарахуваннями; г) сплата податків і обов’язкових платежів; д) погашення кредитів і позик і сплата процентів за кредитами; є) капітальні витрати на тех-нічне переоснащення, модернізацію, придбання обладнання; є) інші платежі (сплата дивідендів, витрати за рахунок чистого прибутку, повернення раніше отриманої допомоги тощо).

Передбачається комп’ютерна технологія оперативного фінансового планування. Відповідна робоча книга Excel має у своєму складі листи, де по кожній статті надходжень і витрат коштів наводяться формули розрахунку підсумкових показників (із посиланням на від-повідні комірки листів), а також узагальнюючі листи щодо грошових надходжень і витрат. У [38] наведено опис програми “Case bgt”. Ком-пакт-диск, що є додатком до цієї книги, містить програму в Excel

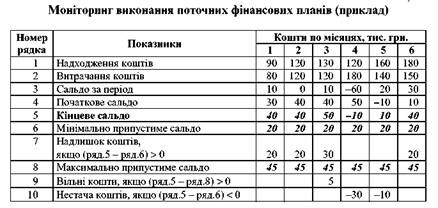

Узагальнення та оформлення результатів. Визначення грошового сальдо за період, наприклад, у формі платіжного календаря. Підбиття підсумків: очікується надлишок чи дефіцит коштів відносно встановле-ного мінімально та максимально припустимого рівня. Аналіз результатів. Підсумковий лист може мати форму так званого “Платіжного календаря” (табл. 5). На рис. 2 ілюструється графічна інтерпретація отриманих результатів - наявність коштів відносно визначеного підприємством мінімально й максимально припустимого сальдо. У нашому прикладі загрозливим щодо платоспроможності підприємства є четвертий період.

Підсумковий етап - прийняття та реалізація відповідних рішень щодо фінансової діяльності (створення резервів, вкладання тимчасово вільних коштів у цінні папери або відкриття депозитного рахунку в банку, терміновий пошук додаткових джерел фінансування чи клопотання про відстрочення сплати кредиторської заборгованості, укладання факторингової угоди з банком тощо). На комп’ютері вра-ховуються різні варіанти вжиття запропонованих заходів і визнача-ються відповідні наслідки.

У дод. 1 наведено приклад надання аналітичної інформації з опе-ративного фінансового планування на базі технологій OLAP.

Список використаної літератури:

1. Кручок С. Г. Оцінка фінансового стану підприємств // Фінанси України. — 2002. — № 8.

2. Лахтіонова Л. А. Фінансовий аналіз суб'єктів господарювання: Монографія. — К.: Вид-во КНЕУ, 2001. — 387 с

3. ЛігоненкоЛ., Ковальчук Г. Оцінка платоспроможності підприємства: Методичні підходи // Економіка, фінанси, право. — 1998. — № 9.

4. Лукасевич И. Я. Программное обеспечение финансовых решений // Финансы. — 2000. — № 7.