Сторінка

1

На процес ціноутворення на ринку кредитів впливають рівень конкуренції на ринку банківських послуг, різноманітність кредитних інструментів, можливості доступу позичальників до альтернативних ринків капіталу тощо. Одним із основних чинників, що впливають на вартість кредиту, є вартість фондів, які використовуються для кредитування. Ціна кредиту має перевищувати вартість фондів і забезпечувати прибутковість банку. Крім того, вона має задовольняти потенційних позичальників. Привабливість для позичальника кредитних послуг, що пропонуються конкретним банком, полягає в їх якості та ціні. Для того щоб позичальник користувався послугами банку, необхідно, щоб структура кредиту задовольняла потреби клієнта, а ціна відповідала ринковим цінам на подібні послуги.

Мінімальна процентна ставка по кредиту визначається вартістю фінансування для банку, операційними витратами й премією за ризик неповернення і ризик, пов'язаний із строковістю кредиту. Процентна ставка, яка робить операцію кредитування прибутковою, включає всі названі вище складові і банківську маржу (рис. 19.3).

Рис. 19.3. Структура процентної ставки за кредитом

Вартість фінансування визначається як сума середньозваженої ставки, що сплачується за всіма залученими коштами, вартості страхування депозитів, резервних вимог у центральному банку та вартості всіх непроцентних витрат, пов'язаних із мобілізацією коштів.

До операційних витрат, що окремо враховуються в ціні кредиту і не враховуються у вартості фінансування, належать заробітна плата співробітників кредитного відділу, обладнання та матеріали, необхідні для надання кредиту і контролю за ним, а також інші операційні витрати.

Премія за ризик неповернення (п. 12.1) або премія за ризик невиконання зобов'язань з боку позичальника може бути обчислена на основі відповідного ризику неповернення. Ризик неповернення оцінюється на основі статистичних даних про ризик невиконання зобов'язань різними категоріями позичальників (див. табл. 19.5), кредитної історії та кредитного рейтингу конкретного позичальника.

Премія за ризик, пов'язаний із терміном кредитування, на відміну від інфляційного та інших ризиків не входить до процентних ставок по залучених коштах, оскільки вони в основному залучаються банками на короткостроковій основі. Тому така премія обов'язково має враховуватись в ціні середньо- та довгострокових кредитів. Премія за ризик, пов'язаний із терміном кредитування, може бути оцінена в результаті аналізу процентних ставок за коротко-, середньо- та довгостроковими борговими зобов'язаннями, що перебувають в обігу на ринку.

Банківська маржа залежить від політики банку та від конкурентного середовища в банківській сфері. Оскільки рівень конкуренції на ринку банківських послуг постійно зростає, маржа, що встановлюється банками при кредитуванні, постійно зменшується. При цьому банки, що здійснюють агресивну політику, пропонують більшу банківську маржу за надання своїх кредитних послуг, ніж банки, що проводять менш агресивну політику.

Вартість фінансування є найменш регульованою з боку банку і найбільшою за величиною складової процентної ставки. Вона визначається пропозицією на ринку вільних грошових коштів та конкурентною позицією, що займає конкретний банк. Зі зростанням конкуренції в банківській сфері та з виходом багатьох банків на міжнародний ринок визначення основної складової вартості кредиту як вартості фінансування для конкретного банку втратило актуальність.

На сьогодні вартість переважної більшості кредитів на конкурентних високорозвинених ринках встановлюється на основі так званої базової ставки. За базову ставку приймають ставки "прайм рейт" (ставки, що пропонуються позичальникам найвищого класу за короткостроковими кредитами), ставки із залучення коштів на міжнародному ринку, ставки за казначейськими векселями, депозитними сертифікатами, інші ставки, грошового ринку. Використання багатьма банками як кредитних ресурсів євродоларів привело до інтенсивного використання ставки LIBOR базовою ставкою за кредитами.

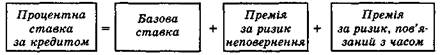

Процентна ставка за кредитом, розрахована на основі базової ставки (рис. 19.4), містить лише поправки на ризик неповернення та ризик, пов'язаний із терміном кредитування, оскільки до базової ставки входять операційні витрати та банківська маржа.

Рис. 19.4. Процентна ставка за кредитом, розрахована на основі базової ставки

На сьогодні як базові ставки для кредитування малих та середніх фірм використовують плаваючі ставки "прайм рейт" та LIBOR, для кредитування великих корпорацій — ставки грошового ринку. Великі корпорації, маючи високий кредитний рейтинг та майже нульовий ризик невиконання зобов'язань, мають змогу залучити кошти на ринку кредитів за ставкою, що тільки на 0,5—1% перевищує поточну процентну ставку за короткостроковими комерційними паперами.

Переважне використання плаваючих базових ставок є наслідком зростання мінливості процентних ставок, розвитку ринку комерційних цінних паперів та глобалізації кредитного ринку. Тому позичальники, зацікавлені у фіксованій ставці за боргом, залучають кошти на ринку облігацій (якщо мають достатній кредитний рейтинг) або використовують процентні свопи.

Процентну ставку за кредитом, що відповідає поточному рівню ризику для даного позичальника і враховує витрати на обслуговування кредиту та банківську маржу, називають ринковою вартістю кредиту. Ринкова вартість кредиту — це процентна ставка, що відповідає дійсному кредитному рейтингу позичальника в певний момент часу. Визначення ринкової вартості кредиту є настільки важливим, наскільки важким завданням, оскільки для цього треба правильно оцінити ризики в діяльності позичальника в умовах обмежених часових і інформаційних ресурсів. Переоцінка кредиту, що проводиться банком, є прямим наслідком змін в якості кредиту та в його ринковій вартості.

Банки намагаються обумовити в кредитних договорах гнучкі механізми ціноутворення з тим, щоб вартість наданих кредитів відповідала їх якості та ринковій вартості. Тобто для того, щоб при змінах у фінансовому становищі позичальника, в рівнях ризику, що супроводжують його діяльність, можна було переоцінити вартість кредиту. Причому ця переоцінка має проводитись не тільки в бік збільшення вартості кредиту, а й у бік зменшення, з тим щоб заохочувати клієнта до подальшої співпраці з банком. В ефективно діючому банку, який розумно управляє кредитним ризиком, вартість переважної більшості кредитів близька до їх ринкової вартості, що дає змогу банку укріплювати свої позиції на ринку кредитних послуг.