Сторінка

3

Прибуток на інвестований капітал Пінв. Показує віддачу на інвестований капітал. Розраховують його так:

де П — чистий прибуток після відрахування податків і відсотків; Р –сума відсотків; б — сума боргу підприємства.

Коефіцієнт виплати дивідендів Кв Оцінює частку прибутку, що виплачується як дивіденди на акції. Визначають цей показник за формулою

![]()

де Дащ — дивіденди на одну акцію; Пащ — очікуваний прибуток від однієї акції.

Цей коефіцієнт залежить від структури акціонерного капіталу підприємства, галузі виробництва, до якої належить підприємство, і від перспектив її розвитку. Прибуток, не виплачений як дивіденди, повертається до виробничої діяльності.

Прибуток на власний (акціонерний) капітал Кпвк. Визначають за допомогою коефіцієнта, що характеризує ефективність інвестицій у власний капітал:

![]()

де Ввк —середньорічна вартість власного капіталу підприємства.

Прибуток на активи підприємства Кп а. Розраховують діленням чистого прибутку після відрахування суми податків на сукупні активи:

![]()

Цей показник багато економістів вважають найкращим індикатором спроможності підприємства використовувати активи. Прибуток на активи, розрахований за наведеною формулою, іноді дає збої, якщо порівнюються підприємства з різною структурою капіталу. Причина полягає в тому, що чим більші відсотки платить підприємство, тим менша сума оподатковуваного прибутку. Щоб “очистити” цей показник від розбіжностей у структурі капіталу, формулу дещо змінюють:

![]()

Показники ринкової ціни. Об’єднують дані бухгалтерського обліку підприємства і ринку цінних паперів. Розглянемо основні з них.

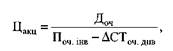

Коефіцієнт ринкової вартості та прибутку Кв п. Визначається відношенням ринкової ціни однієї акції підприємства (Ц акц) до очікуваного прибутку від однієї акції:

![]()

Цей показник характеризує сприятливе ставлення до підприємства на ринку і ринкове сприйняття ступеня ризику підприємства. Якщо прибутки підприємства і його потенціал на ринку збільшуються, то цей коефіцієнт збільшуватиметься. Якщо становище підприємства на ринку погіршується або ризикованість його операцій підвищується, то зазвичай цей коефіцієнт зменшується.

Коли очікується, що дивіденди збільшуватимуться за стабільною ставкою, то поточна ціна однієї акції становитиме

Щоб знайти відношення ціни до прибутку, потрібно розділити обидві частини останньої формули на очікуваний прибуток від однієї акції:

![]()

Велике значення цього показника свідчить про те, що інвестори очі-кують істотного збільшення дивідендів; вкладення в ці акції не несуть великого ризику, і тому інвестори згодні на невеликий прибуток; очі-кується, що підприємство досягне лише середнього рівня розвитку через виплату для дивідендів великої частини прибутку.

Ставка дивідендів СТдив. Показує співвідношення між сумою диві-дендів за акції і ціною однієї акції:

![]()

При стабільному рівні збільшення дивідендів формула набере вигляду

![]()

Отже, інвестори очікують низький рівень збільшення дивідендів, або ризик вкладення коштів в акції сприяє збільшенню прибутку.

Відношення ринкової ціни акції до бухгалтерської Цбух акц. Акції підприємств (фірм) з високим рівнем прибутковості, як правило, продають за вищою порівняно з бухгалтерською ринковою вартістю. Бухгалтер-ську ціну однієї акції розраховують так:

![]()

де Ак — акціонерний капітал; N — кількість акцій в обігу.

Акціонерний капітал дорівнює бухгалтерській вартості звичайних акцій плюс нерозподілений прибуток, тобто сума, яку підприємство одер-жало від акціонерів або інвестування. Розділивши ринкову ціну акції на

цей показник, одержимо коефіцієнт відношення ринкової ціни акції до бухгалтерської вартості.

Прибуток на акцію. Це прибуток підприємства (фірми), призначений для акціонерів, розділений на середню кількість звичайних акцій, що обертаються на ринку протягом року. Однак за цим показником можна робити прогнози тільки на близьку перспективу.

Коефіцієнт Тобіна (названий ім'ям економіста Дж. Тобіна). Виражає відношення суми зобов'язань і власного (акціонерного) капіталу підприємства до відновної вартості активів. Цей показник схожий з показником відношення ринкової вартості акції до бухгалтерської її вартості, але він має й істотні відмінності. Чисельник відношення включає всі зобов'язання підприємства і весь акціонерний капітал, а не тільки суму звичайних акцій. До знаменника входять всі активи, а не тільки акціонерний капітал підприємства. Крім того, ці активи показуються не за тією ціною, що фігурує в бухгалтерській звітності, а за їх відновною вартістю (вартістю заміщення), яка через інфляцію звичайно перевищує початкову.

Дж. Тобін довів, що фірма має стимул до інвестицій, якщо q > 1, тобто коли виробниче устаткування коштує більше, ніж його відновна вартість, і що вона припинить інвестиції, коли значення q — 1. Якщо q < 1, то фірма не має стимулу до інвестицій.

Проведення комплексного аналізу фінансового становища підприємства дає можливість всебічно оцінити його діяльність. Однак розглянуті показники будуть корисні тільки тоді, коли їх можна порівняти з іншими аналогічними показниками: наприклад, виявити тенденцію розвитку фірми за певні проміжки часу або середні показники однієї фірми порівнювати із середніми показниками інших фірм.

Список використаної літератури

1. Федоренко В. Г. і К°. Інвестування. Зайнятість. Освіта. — К.: Науковий Світ, 2002.

2. Федоренко В. Г. і К°. Шляхи підвищення ефективності інвестицій в Україні.: — К.: Науковий Світ, 2003.

3. Федоренко В. Г. Інвестиційний менеджмент. —К.: МАУП, 1999.

4. Федоренко В. Г. Інвестиції і капітальне будівництво в ринкових умовах. — К.: Міжнар. фінанс. агенція, 1998.