Сторінка

4

7. За характером визначення процента банківські позички бувають:

- з фіксованою процентною ставкою;

- з плаваючою процентною ставкою.

Фіксована процентна ставка застосовується за згодою сторін (банку і позичальника) і притаманна стабільній економіці та короткостроковим кредитам. Плаваюча процентна ставка є засобом зменшення ризику банківських втрат в умовах нестабільної економіки, значних темпів інфляції і при довгостроковому кредитуванні. У цих ситуаціях відповідно до кредитної угоди процентна ставка періодично переглядається і прив'язується, як правило, до облікової ставки центрального банку з урахуванням ситуації на кредитному ринку.

8. За способом сплати процента розрізняються банківські позички:

- з виплатою процентів у міру використання позичкових коштів (звичайний кредит);

- з виплатою процента одночасно з одержанням позичкових коштів (дисконтний кредит).

За переважною більшістю банківських кредитів процент сплачується через певний час після видачі (як правило, через місяць). Це – звичайні позички. На відміну від них надання дисконтного кредиту передбачає утримання процента (дисконту) одночасно з видачею позички.

9. За кількістю кредиторів банківські позички поділяються на такі, які:

- надаються одним банком;

- є синдикованими (або консорціальними);

- є паралельними.

Найпоширенішими є позички, які надаються одним банком. Синдиковані позички надаються банківським консорціумом, в якому один з банків виконує роль менеджера, збирає з банків-учасників необхідну для клієнта суму ресурсів, складає з позичальником кредитну угоду і надає позичку. Паралельні позички передбачають участь у їх наданні декількох банків, але кожний банк окремо оформляє кредит клієнту на однакових погоджених умовах.

Важливе значення для ефективної організації кредитних відносин між банками і клієнтами мають принципи банківського кредитування. Банківське кредитування здійснюється за такими принципами:

1. Принцип строковості повернення означає, що позичка має бути повернена позичальником банку в заздалегідь обумовлений строк, тобто він конкретизує повернення кредиту в певний час. Від дотримання принципу строковості повернення кредиту залежить можливість надання нових позичок, оскільки одним із ресурсів кредитування є повернені позички.

2. Принцип забезпеченості позичок означає, що проти заборгованості за позичками, яка відображається в пасиві балансу клієнта-боржника, має бути певне майно (товари або цінні папери), яке враховується в активі його балансу або зобов’язання третьої особи погасити борг банку (гарантії, поручительства тощо).Деякі кредити можуть надаватися і без забезпечення, якщо банк на це дає свою згоду.

3. Принцип платності. Означає, що віддача позикових коштів здійснюється на визначених кредитним договором умовах оплати банку процентного доходу за користування кредитними ресурсами. Вартість, надана кредиторам у позичку, має зростати, створюючи його прибуток. Зазначений прибуток кредитора у вигляді позичкового відсотка і є платою позичальника за надану йому в тимчасове користування позичку.

4. Принцип повернення кредиту. Відповідно до умов кредитного договору позичальник зобов’язується в обумовлений термін повернути позичені кошти в повному обсязі, включаючи плату за користування ресурсів і всі можливі нараховані штрафні санкції.

5. Принцип цільового використання. Цільове кредитування передбачає наявність об’єкта, мети або предмета кредитування, тобто того, заради чого й виникають кредитні відносини між банком та позичальником. Для фізичних осіб це потреби:

1. Купівля товарів довгострокового користування (меблі, побутова техніка);

2. Купівля транспортних засобів;

3. Купівля товарів народного споживання;

4. Цільові потреби (лікування, навчання, відпочинок);

5. Будівництво;

6. Благоустрій дачних ділянок, житлових будинків, квартир);

7. Купівля

- індивідуальних житлових будинків;

- дач;

- гаражів;

- квартир.

8. Реконструкція і капітальний ремонт:

- індивідуальних житлових будинків;

- гаражів;

- дач.

9. Купівля обладнання для інженерного обладнання будинку, квартири;

10. На освоєння землі.

6. Принцип територіальності. При кредитуванні фізичних осіб використовується територіальний принцип, згідно з яким рішення про видачу кредиту (встановлення кредитного ліміту) приймається на уповноваженому рівні, а виконання рішення здійснюється на локальному рівні в підрозділах банку.

Фізичним особам кредити надаються у 2-ох формах:

1. Споживчий кредит.

2. Кредитний ліміт.

1.2.1 Споживчі кредити

Споживчі кредити є однією з форм надання кредитів фізичним особам. Споживчий кредит видається лише в національній валюті фізичним особам-резидентам України для купівлі споживчих товарів і послуг і повинен бути повернутий відповідно до умов кредитного договору. При цьому споживчі кредити поділяють:

1. Кредити на поточну діяльність.

2. Кредити в інвестиційну діяльність.

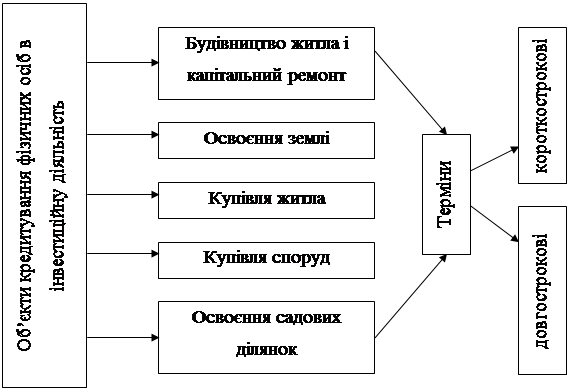

Схема 1.

|

Комерційні банки України кредитують населення, розробляючи свої положення про споживчий кредит. Розміри кредитів визначаються, виходячи з вартості послуг та товарів, що є об'єктами споживчого кредитування. Процентна ставка залежить від ринку позикових капіталів, облікової ставки НБУ, процентної ставки, що нараховується при формуванні банком кредитних ресурсів. Питання, пов'язані з видачею кредитів населенню, вирішуються на підставі кредитних договорів, які укладаються індивідуальними позичальниками з банком за місцем постійного проживання, за винятком кредитів на будівництво і купівлю житлових будинків, які видаються за місцем забудови чи місцезнаходженням будинку.

Інші реферати на тему «Банківська справа»:

Валютно-розрахункові операції комерційних банків

Комерційнi банки України і шляхи підвищення їх ролі в економіці

Обслуговування банками зовнішньоекономічної діяльності

Механізм формування власного капіталу банку та шляхи його вдосконалення

Сучасний стан та перспективи розвитку ощадного банку України