Сторінка

1

На відміну від часів адміністративно-командної економіки, коли рішення про створення підприємства чи про його подальший розвиток приймалися "зверху", у нових економічних умовах існуючий або потенційний власник має сам дбати про обґрунтованість рішень щодо інвестування.

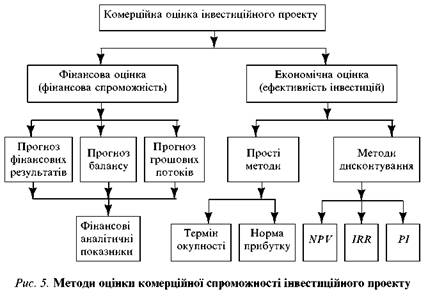

Для обґрунтування рішень щодо капітальних інвестицій відповідний проект повинен отримати оцінку за двома критеріями: 1) фінансова спроможність (фінансова оцінка); 2) економічна ефективність інвестицій (економічна оцінка). Мета фінансової оцінки — проаналізувати стан ліквідності (платоспроможності) проекту протягом усіх періодів інвестиційного циклу. Висновки про доцільність інвестицій базуються на зіставленні обсягу інвестицій і прогнозних грошових потоків з урахуванням вартості залученого капіталу. У разі отримання від'ємного сальдо грошових потоків станом на будь-який період проект треба відхилити або відшукати додаткові джерела його фінансування. Іншими словами, за фінансовим критерієм проект прийнятний, якщо генерований інвестиціями сумарний грошовий потік покриває їх розмір з урахуванням зміни вартості грошей у часі.

Економічна оцінка доцільності інвестицій виконується із застосуванням простих статичних методів (термін окупності, норма прибутку) і методів дисконтування, що враховують фактор зміни вартості грошей у часі: NPV— Net Present Value (чиста нинішня вартість), IRR — Internal Rate of Return (внутрішня норма прибутку), PI — Profitability Index (індекс прибутковості), АСС — Annual Capital Charge (метод аннуїтету). Ці методи є хрестоматійними і широко висвітлюються в літературі.

Обидва зазначені критерії доповнюють один одного і мають узагальнюючу назву "комерційна оцінка інвестиційного проекту".

Ураховуючи предметну спрямованість цього навчального посібника, ми розглядаємо насамперед питання фінансової експертизи інвестицій.

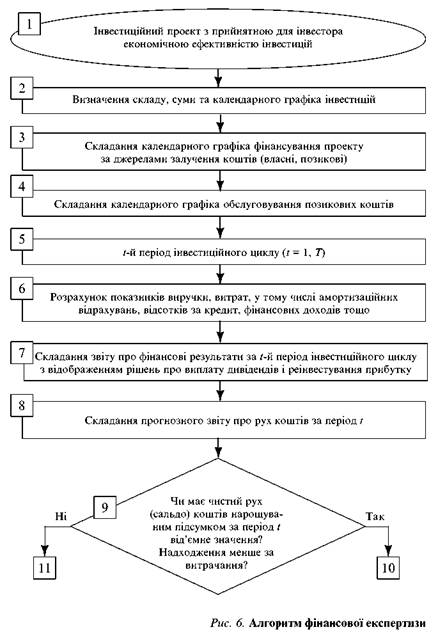

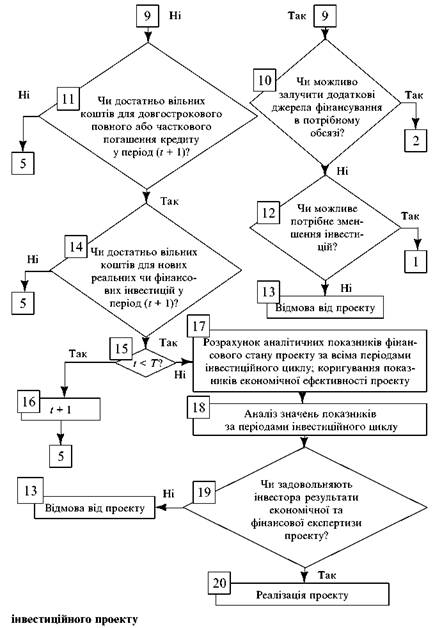

На рис. 6 подано укрупнену схему алгоритму фінансової експертизи інвестиційного проекту. Усі розрахунки виконуються за спеціально створеною "Робочою книгою" у середовищі MS Excel, що складається з таких листів.

Лист 1. Визначення потрібної суми інвестицій, джерел та умов їх фінансування (за періодами часу): витрати підготовчого періоду; організаційні витрати; придбання чи оренда земельної ділянки; вартість нового будівництва (розширення, реконструкції, модернізації, придбання обладнання); придбання нематеріальних активів (ліцензії, торгової марки, програмних продуктів тощо); обсяг інвестицій в оборотні активи (виробничі запаси, запаси готової продукції, дебіторську заборгованість); інвестиції в науково-дослідні роботи; формування резервного фонду або фонду непередбачених витрат. Джерела фінансування: власні кошти; позикові кошти (банківський кредит, позики юридичних осіб, емісія корпоративних облігацій, лізинг). Будь-яке джерело залучення коштів має вартість - сплата дивідендів власникам і сплата відсотків за кредит позичальникам. Суттєва різниця у платі за власні та позикові кошти полягає в тому, що дивіденди сплачуються з чистого прибутку, тобто після сплати податку на прибуток, а сплачені відсотки за кредит є складовою валових витрат, а отже, зменшують абсолютну суму оподаткованого прибутку. Іншими словами, на ефективність проекту впливає рівень фінансового важеля (приклад розрахунку цього показника наведено у праці. На листі 1 складаються графіки виплати дивідендів і обслуговування кредиту (погашення боргу і сплати відсотків).

Лист 2. Прогноз амортизаційних відрахувань (за періодами часу). Розрахунки можна виконувати за будь-яким із шести методів, що пе-редбачені чинними в Україні стандартами бухгалтерського обліку. Ідеться про такі методи: прямолінійний; зменшення залишкової вар-тості; прискореного зменшення залишкової вартості; кумулятивний; виробничий; норми і методи, передбачені податковим законодавством.

Лист 3. Прогнозний звіт про виручку від реалізації продукції, про собівартість реалізованої продукції, про адміністративні витрати та витрати на збут (за періодами часу). Нагромадженням вільних коштів передбачається їх переказ на депозит або в інші фінансові інвестиції з отриманням у майбутньому відповідних доходів. Такий пере-каз можна запрограмувати, задаючи гранично припустимий рівень некапіталізованих коштів, або залишити це питання на розсуд аналітика, який “вручну” введе своє рішення. Інвестовані кошти таким чином повертатимуться не лише у формі амортизаційних відрахувань та прибутку від реалізації продукції, а й у формі суто фінансових доходів.

Лист 5. Аналіз беззбитковості з графічною інтерпретацією (за періодами часу).

Лист 6. Прогнозний баланс активів і пасивів інвестиційного проек-ту (за періодами часу).

Лист 7. Прогнозний баланс руху коштів (за періодами часу).

Лист 8. Аналітичні показники фінансового стану інвестиційного проекту по таких групах: платоспроможності, рентабельності, фінансової незалежності, ділової активності (за періодами часу).

На листах 1-3 передбачено вихідні та розрахункові показники, на листах 4-8 - виключно розрахункові, де автоматично оновлюються числові дані, графіки та діаграми в разі зміни вихідних даних. За бажанням можна ознайомитися з формулами, використаними для обчислення певних показників, переглянувши їх у рядку формул MS Excel.

З огляду на тісний зв’язок економічної та фінансової експертизи інвестиційних проектів “Робоча книга” містить також лист 9 ”Економічна експертиза”. У автоматизованому режимі виконуються розрахунки з графічним відображенням таких критеріальних показників: терміну окупності інвестицій, середньої норми прибутку на інвестований капітал, чистої нинішньої вартості (NPV) за різними варіанта-ми дисконтних ставок, внутрішньої норми прибутку (IRR).

Отже, використовуючи створену "Робочу книгу" MS Excel, можна виконати фінансову та економічну експертизи будь-якого інвестиційного проекту, підставивши власні вихідні дані у відповідні комірки перших трьох листів.

1 2

Інші реферати на тему «Фінанси»:

Поясніть економічну сутність і функції фінансів підприємств

Характеристика основних інструментів фінансового ринку. Інструменти страхового ринку

Управління валютною позицією як визначальний фактор ефективної діяльності на валютному ринку

Світовий фінансовий ринок та його структура

Небанківське кредитування підприємств