Сторінка

4

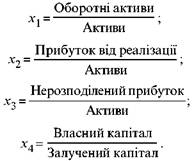

де

Граничне значення ZR = 0,037.

![]()

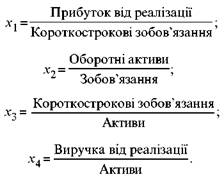

де

Якщо ZT > 0,3 — підприємство має добрі довгострокові перспективи, при ZT < 0,2 — є ймовірність банкрутства.

У практиці фінансового аналізу підприємств в Україні показник Z, як і аналогічні показники, поки що не використовують.

Використання системи формалізованих і неформалізованих показників

Аналітик на власний розсуд вибирає з переліку показники для діагностики банкрутства. Наприклад, на основі пропозицій Комітету з узагальнення практики аудиту (Велика Британія) з урахуванням досвіду й умов діяльності російських підприємств можна запропонувати дворівневу систему показників.

До першої групи належать показники, несприятливі значення яких або тенденції до змін свідчать про можливі фінансові ускладнення: перевищення критичного рівня простроченої кредиторської заборгованості, надмірне використання короткострокових позик для фінансування довгострокових вкладів, низькі значення показників ліквідності, хронічна нестача обігових коштів, невиконання зобов'язань перед інвесторами, кредиторами, акціонерами, висока питома вага простроченої дебіторської заборгованості та ін.

До другої групи належать показники, які ще не свідчать про загрозу банкрутства, але можуть вважатись першими ознаками небажаного розвитку подій, якщо не вжити термінових запобіжних заходів: втрата провідних фахівців-менеджерів, порушення ритмічності виробництва, недостатня диверсифікація в діяльності підприємства, участь у сумнівних судових справах, недостатня увага до технічного і технологічного оновлення, втрата ключових партнерів та ін.

Не всі з перелічених показників можна взяти з фінансової звітності. Потрібна додаткова інформація. Критичні значення показників можна отримати, оброблюючи методами математичної статистики дані про діяльність підприємств за окремими галузями економіки.

Питання діагностики банкрутства і підтримки платоспроможності вкрай актуальне в Україні, про що свідчить тривала криза неплатежів та її негативні наслідки.

Список використаної літератури

1. Литвин М. И. О критериях платежеспособности предприятия // Финансы. — 1993. — № 10.

2. Литвин М. И. Применение матричных балансов для оценки финансового состояния предприятия // Финансы. — 1995. — № 3.

3. Миддлтон Д. Бухгалтерский учет и принятие финансовых решений: Учебник: Пер. с англ. — М.: Аудит. ЮНИТИ, 1997. —408с.

4. Нікбахт Е., Гропеллі А. Фінанси: Пер. з англ. — К.: Основи, 1993. — 384 с.

5. Николаева С. А. Особенности учета затрат в условиях рынка: система "директ-костинг". — М.: Финансы и статистика, 1993. — 128 с.

6. Операції комерційних банків / Р. Коцовська та ін. — Львів: Центр "Європа", 1997.—228 с.

7. Патров В. В., Ковалев В. В. Как читать баланс. — М.: Финансы и статистика, 1994. — 254 с.

8. Рабочая тетрадь: Национальные стандарты бухгалтерского учета // Национальный центр экономического образования. — К., 1999.

9. Фінансова діяльність підприємств / О. М. Бандурка та ін. — К.: Либідь, 1998. —312 с.

10. Финансовый анализ деятельности фирмы. — М.: Ист-Сервис, 1995. — 240 с.

11. Финансовый менеджмент: Учеб.-практич. руководство / Е. С. Стоянова и др. — М.: Перспектива, 1993. —268 с.

12. Финансовый менеджмент. — М.: Корпорация "КАРАНА", 1998. — 290 с.

13. Финансы I Под ред. А. М. Ковалевой. — М.: Финансы и статистика, 1996.

14. Хелферт Э. Техника финансового анализа: Пер. с англ. — М.: Аудит. ЮНИТИ, 1996. —664 с.

15. Шеремет А. Д., Сайфулин Р. С. Финансы предприятий. — М.: ИНФРА-М, 1998. — 344 с.