Сторінка

2

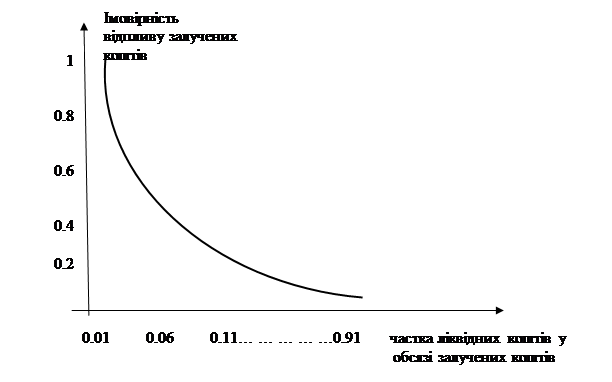

Рис.2. Залежність імовірності відпливу залучених коштів від частки ліквідних активів у обсязі залучених коштів

Припустимо, що обсяг високоліквідних активів L менший від обсягу залучених коштів Q, тоді при використанні всіх залучених коштів у банку виникає дефіцит ліквідності величин (Q - L). У даному випадку банку доведеться додатково залучати кошти для фінансування отриманого дефіциту ліквідності. Такі дії призведуть до додаткових відсоткових витрат розміром В. Враховуючи випадковість даного процесу, виразимо сумарні сподівані витрати наступним чином:

, (2)

, (2)

де r– розмір відсоткової ставки по залучених додаткових високоліквідних коштах. Далі розглянемо можливість використання залучених коштів з урахуванням створення обов’язкових резервів обсягом R. Якщо банк підтримує рівень ліквідності L та обов’язкові резерви R, тоді він здійснює відсоткові витрати на утримання тієї частини фонду залучених коштів, яку банк підтримує у ліквідній формі та у формі обов’язкових резервів, а заробляє відсоткову маржу по залишковій частині фонду. Такий вид доходу буде представлено із допомогою наступної формули:

![]() , (3)

, (3)

де І(L) – дохідність банку при заданих відсоткових ставках доходів і витрат; rk – відсоткова ставка для кредитів (ставка доходу); rd - відсоткова ставка для депозитів (ставка витрат).

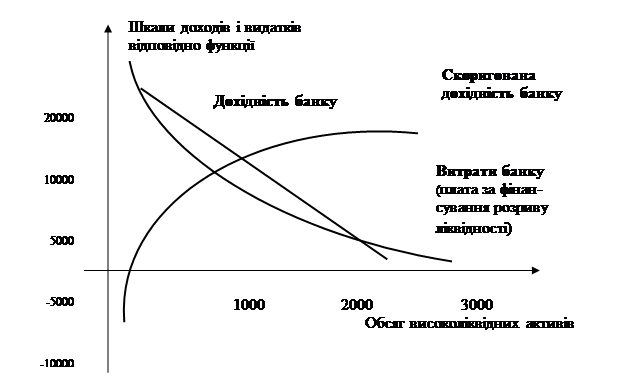

Функція І(L) визначає дохідність інвестування фонду залучених коштів і має зміст при І(L)³0. Знайдемо різницю функцій І(L) і В(L), внаслідок чого отримаємо функцію доходів, які матиме банк, підтримуючи певний рівень ліквідності та відповідний йому обсяг інвестицій у дохідні вкладення. Тоді ліквідність банку з урахуванням витрат на управління ліквідності набуде вигляду:

(4)

(4)

Знайдену функцію D(L) назвемо скоригованою дохідністю. Далі знайдемо оптимальний обсяг дохідності L. Для цього необхідно розв’язати рівняння:

![]() (5)

(5)

![]() . (6)

. (6)

Отже, маємо:

. (7)

. (7)

(8)

(8)

Вираз (8) визначає оптимальний рівень інвестицій у дохідні статті активів із залучених коштів.

Рис. 3. Оптимальний рівень інвестування залучених коштів

Окрім цих факторів, моніторинг включає й оцінку фінансових результатів діяльності банку, зміни кон’юнктури фінансового ринку, стабільність банківського законодавства, виконання НБУ функцій по управлінню банківською ліквідністю.

Проведене дослідження дало змогу зробити наступні висновки.

1. При проведенні моніторингу дотримання банком встановленого рівня ліквідності мають бути враховані вхідні та вихідні фінансові потоки з метою розробки фінансової стратегії розвитку.

2. Проведення процедури моніторингу повинно охоплювати аналіз внутрішніх та зовнішніх факторів, впливаючи на окремі з яких, можна досягти бажаного рівня ліквідності.

3. На підтримання рівня ліквідності мають вплив не лише кредитні операції у кількісному вимірі, але й рівень заборгованості за них. Розглянута в статті економетрична модель із використанням програмного продукту STADIA дає можливість оцінити ризик заборгованості за надані кредити.

4. Оскільки банк для оцінки рівня ліквідності враховує як високоліквідні активи, так і залучені кошти, то розробка відповідної стратегії вимагає визначення залежності між обсягами ліквідних активів та ймовірністю відпливу залучених коштів (що й було запропоновано у даній статті), щоби могти в майбутньому без проблем фінансувати дефіцит ліквідності.

ЛІТЕРАТУРА:

1. Аналіз діяльності комерційного банку. Навчальний посібник // За ред. проф. Ф.Ф. Бутинця та проф А.М. Герасимовича. – Житомир: ПП. “Рута”, 2001.

2. Бизнес – планирование в коммерческом банке/ Н.Н. Куницына, Л.И. Ушвицкий, А.В. Малеева. – М.: Финансы и статистика, 2002.- 304с.

3. Буздалин А.В. Формула оптимальной ликвидности. // Банковское дело.- 2005.- №3.

4. Іващук О.Т., Кулаічев О.П. Методи економетричного аналізу даних у системі STADIA: Навчальний посібник. – Тернопіль: ТАНГ, 2001.- 151с.

5. Ильясов С.М. Управление активами и пассивами банков// Деньги и кредит. - 2000. - №5.

6. Кох Т.У. Управление банком.: Пер. с англ.- Уфа: Спектр, 1993.- часть 3,4.

7. Ларионова И.В. Управление активами и пассивами в Кб.- М.: Издательство Консалтбанкир, 2003.

8. Олійник Д.М. Управління грошовими потоками банку з точки зору ліквідності та оптимізації фінансового результату // Вісник НБУ.- 2001.- № 8.- с. 28-29.

1 2