Сторінка

3

Існує два основні підходи до оцінки фінансового становища фірми, її кредитоспроможності, інвестиційної привабливості, прогнозування ймовірності банкрутства.

Перший підхід. На підставі визначення певного набору фінансових показників і оцінки кожного з них зробити остаточний висновок. Але корпорація може мати кілька фінансових коефіцієнтів, що свідчать про ефективну діяльність, а окремі показники можуть бути низькими. У цьому разі визначення місця компанії серед конкурентів ускладню єть ся.

Другий підхід. Вибрати ключові фінансові коефіцієнти та на їх основі сконструювати інтегральний показник фінансового становища.

Вперше другий підхід застосував У. Бівер у 1966 р. Він порівняв фінансові коефіцієнти 79 збанкрутілих фірм з показниками діяльності 79 конкурентоспроможних компаній. Виявилося, що фірми-банк-рути мали такі показники, як і очікувалось — більше боргів, нижчу рентабельність активів і реалізації, менше вільних грошових коштів і більшу дебіторську заборгованість, а отже, нижчий коефіцієнт поточної і набагато нижчий коефіцієнт абсолютної ліквідності, ніж у фірм, які досягли успіху. Дослідник виявив, що за фінансовими коефіцієнтами фірм-банкрутів ще за п'ять років до краху були помітні ознаки несприятливого становища. Це навело на думку, що аналіз фінансових коефіцієнтів можна використати для прогнозування ймовірності банкрутства, та й ще об'єднати розрізнену інформацію, що міститься в окремих показниках, в єдиний показник — індикатор для того, щоб легше було відстежувати ситуацію. Згодом (у 1968 р.) за допомогою спеціального статистичного методу — мультидискри-мінантного аналізу — американський економіст Е. Альтман отримав індекс кредитоспроможності, так звану Z-модель Альтмана (спочатку двофакторну, потім п'яти- та семифакторну).

Коефіцієнт Z (або індекс кредитоспроможності) Альтмана — це функція від кількох показників, що характеризують фінансове становище ВАТ. За даними статистичної вибірки Е. Альтман розрахував критичне значення Z, що дорівнювало 2,675. Якщо для конкретного підприємства індекс Z < 2,675, можливе банкрутство в недалекому майбутньому (за два-три роки), якщо Z > 2,675, фінансове становище підприємства досить стійке.

Раніше застосуванню в Україні п'ятифакторної моделі Альтмана, куди входить показник відношення власного капіталу за ринковою оцінкою до залученого капіталу, перешкоджала відсутність фондового ринку, на якому визначається ринкова ціна акціонерного капіталу. Проте останнім часом з появою в Україні ВАТ, акції яких котируються на біржі, популярність методики Альтмана зростає. Застосовують різні варіанти його підходу до визначення фінансового становища на основі одного інтегрального показника. І хоча ефективність прогнозів за допомогою розрахунку індексу Z залишається спірною, зручність і наочність оцінки за одним показником сприяє поширенню серед різних користувачів — комерційних банків (для оцінки кредитоспроможності позичальника), потенційних інвесторів (для визначення інвестиційної привабливості підприємства), державних регулюючих органів (Фонд державного майна, ДКЦПФР).

Зокрема, Фонд державного майна України встановив, що у звіті, який подає представник, уповноважений управляти державними корпоративними правами, розраховується коефіцієнт вірогідності банкрутства. Цей показник є не що інше, як п'ятифакторна Z-модель Альтмана:

![]()

![]()

частка оборотних активів в активах ВАТ;

![]()

— коефіцієнт рентабельності активів, обчислений за нерозподіленим прибутком;

— коефіцієнт рентабельності активів;

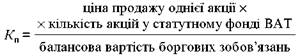

відношення

ринкової вартості акціонерного капіталу до боргових зобов’язань ВАТ за балансовою вартістю;

![]()

— коефіцієнт фондовіддачі (або оборотність активів).

Застосування підходу Е. Альтмана загалом цілком правомірне. Але Е. Альтман розраховував свою кореляційну модель на основі статистичного аналізу показників американських компаній. Для вітчизняних умов потрібно розраховувати модель виходячи з даних українських підприємств. Приклад побудови двофакторної Z-моделі на основі реальних даних українських металургійних підприємств вже відомий.

Аналіз фінансових коефіцієнтів використовують такі основні групи користувачів:

• менеджери компанії;

• аналітики кредитних відділів банків або інших організацій, що надають позики;

• аналітики з цінних паперів, що цікавляться ефективністю діяльності та перспективами компанії.

Найціннішими є показники, подані в історичному аспекті, тобто чим довші динамічні ряди, тим точніші висновки аналітика.

Показники компанії порівнюють як із середніми показниками у відповідній галузі, так і з показниками кількох провідних компаній цієї самої галузі. Такий аналіз називається бенчмаркінгом, а компанії, показники яких є критерієм порівняння — компаніями "бенчмарк".

Бенчмаркінг дає змогу визначити місце компанії серед кращих компаній і відповідно її конкурентоспроможність.

За допомогою аналізу фінансової звітності вдається з'ясувати, чому компанія досягає успіху: по-перше, фінансово стійкі фірми мають інші значення коефіцієнтів, ніж ті, яким загрожує банкрутство, по-друге, фінансові коефіцієнти дають змогу отримати цінну інформацію щодо ринкового ризику компанії, нових випусків корпоративних облігацій, визначення індексів конкурентоспроможності корпорації тощо.

Проте існує кілька проблем, пов'язаних з використанням даних фінансової звітності. І в жодній країні світу вони не вирішені. По-перше, фінансові аналітики змушені використовувати бухгалтерські дані, балансову (історичну) вартість активів, оскільки неможливо отримати достовірну ринкову інформацію. По-друге, хоча діють стандарти з бухгалтерського обліку, компанії все одно користуються значною свободою при розрахунку прибутку і визначенні балансових показників. Тому аналізуючи фінансові коефіцієнти, слід звертати увагу на те, яка облікова політика і бухгалтерські рішення стоять за тим чи іншим показником. Наведемо кілька прикладів того, що слід враховувати при інтерпретації фінансових коефіцієнтів (на прикладі американських компаній).